私が消防士になった昭和の時代には55歳定年で、退職後に結構先輩たちは早く亡くなることが多く、また公務員は共済年金という今の厚生年金よりも保険料が安い制度と、さらに保険料を負担しなくてもいい職域加算もあり当時は恩給と呼ばれていた年金は充実していた時代でしたので、あまり老後資金については深く考えることはありませんでした。

2015年にそれが廃止され厚生年金に一本化され年金は減るわ、人生100年時代になってくるわで公務員である消防士も定年後の第2の人生設計をしっかりする必要が出てきました。

そこで公務員でも投資はOKなのでNISAや積立nisaなどありますが、本日は年金の補填という目的で考えてみました。

結論

結論はiDeCo(イデコ)を活用した投資信託メインによる運用です。ただし生活防衛費として年収ぐらいの貯金があること、少なくとも10年以上積み立てができることが前提です。

理由は60歳になるまで受け取り出来ないので、あくまで余裕がある範囲での運用が必要なのと長期運用でないと複利のメリットが半減になるからです。

っていう風に考えると公務員はやらない手はないです。

iDeCo

iDeCoは国が公的年金だけではもう十分生活できるだけ払えないので、足りない分は自分で貯めてくれたら掛け金を全額控除するし、運用益も非課税にするから足らない分は自身でしてよ〜って制度です。

マネーリテラシーの高い人は公務員が参加可能になった2020年からすでに始めていると思います。

今日は、これから始めたいと思ってる方や聞いたことあるけどようわからんとか、聞いたことない人向けに簡単に説明します。

制度概要

名前のiDeCoはi indevidual type個人型、De defind確定、Co contribution pension plan拠出年金から由来しており日本語では個人型確定拠出年金となります。

まあ、自分オリジナルの年金を投資や保険、定期預金などで運用していく制度で下の図の3階部分を自分で作るってイメージです。

国が大推奨し運営は金融機関で銀行や損保会社、証券会社などが実施しており、加入資格は日本国籍で20歳~60歳(2022年5月からは64歳までに延長)で消防士は公務員なので第2号被保険者として40年間加入可能です。

貯まったお金の受取は原則として60歳を超えてからとなります。ただし加入期間が10年に満たないと、その加入期間に応じて61歳~65歳まで受取はできないので、50歳を超えてる方は気を付けてください。

掛け金

最低5千円からなので気軽にはじめられます。年に一度千円単位で掛け金変更も可能で万が一の時は停止もOK!

第2号被保険者の上限は1万2千円と少なめですが、これはいろんな職業の人がトータルで平等に年金の不足分を受け取れるようにしているためです。公務員で加入している方は1万円以上の方が多いようですね。

逆に自営業の方やフリーランサーの方は6万8千円までOKですが、これは国民年金だけがベースになるのでかなり厳しいからという事です。

受け取り額は掛け金と運用成績で決まります。

メリット

掛け金全額控除

これはiDeCoだけがもつ強味です。掛け金が全て経費扱いになります。

仮に毎月1万円で運用し所得税10%で住民税10%だとすると、年間で支払った12万円に対し2万4千円の税金が控除されるわけですから、これだけでも利回り20%って考えるとムッチャお得やし年収が増えれば増えるほど節税の恩恵は大きくなります。

運用益が非課税

通常は投資の運用益には約20%の税金がかかりますが、これも非課税となります。それをまた掛け金に回せばまさに控除×非課税の無限ループ状態です。(NISAや積立nisaも運用益は非課税)

仮に毎月1万円を年3%で運用すると20年後には元金240万円が運用益と合わせて約328万円ですが、通常なら運用益部分の128万円に約20%課税されるので約26万円が税金となります。

日本人が生涯で納める税額は人生最大支出の一つで所得税と住民税だけで2000万円~3000万円、これに固定資産税や車、し好品の税金など合わせるともう一軒家買えるぐらいなんで節税できるとこはしとかんと損です。

掛け金変更可能

掛け金額の変更は1年に1回可能。

差し押さえ禁止財産

もしもの時もこれは差し押さえを免れます。

デメリット

お金が使えるのは60歳から

老後資金のための制度なので税金が優遇されているかわりに60歳(運用期間が2年未満は65歳)になるまでは使えません。つまり初めに書いたように大原則は余裕資金で運用しなければいけない制度です。

毎月の手数料

金融機関に支払う手数料と国民年金基金連合会に支払う手数料があります。金融機関手数料はSBI証券の様に無料の所もありますが、国民年金基金連合会には毎月171円必要です。

受取時に手数料発生

受取額に関係なく1回440円必要。毎月受け取りにすると1年で5280円も必要ですが一括で受け取ると440円のみ。

特別法人税?

現在は課税が凍結されていますが、解除されたると1.173%課税される可能性があります。この先どうなるかはわかりませ~ん。

中途解約できない

例外を除いて中途解約して払い戻しを受けることはできません。

運用方法次第では元本割れ

元本割れの保証がない投資信託で運用する以上は可能性はあります。

投資は怖い?

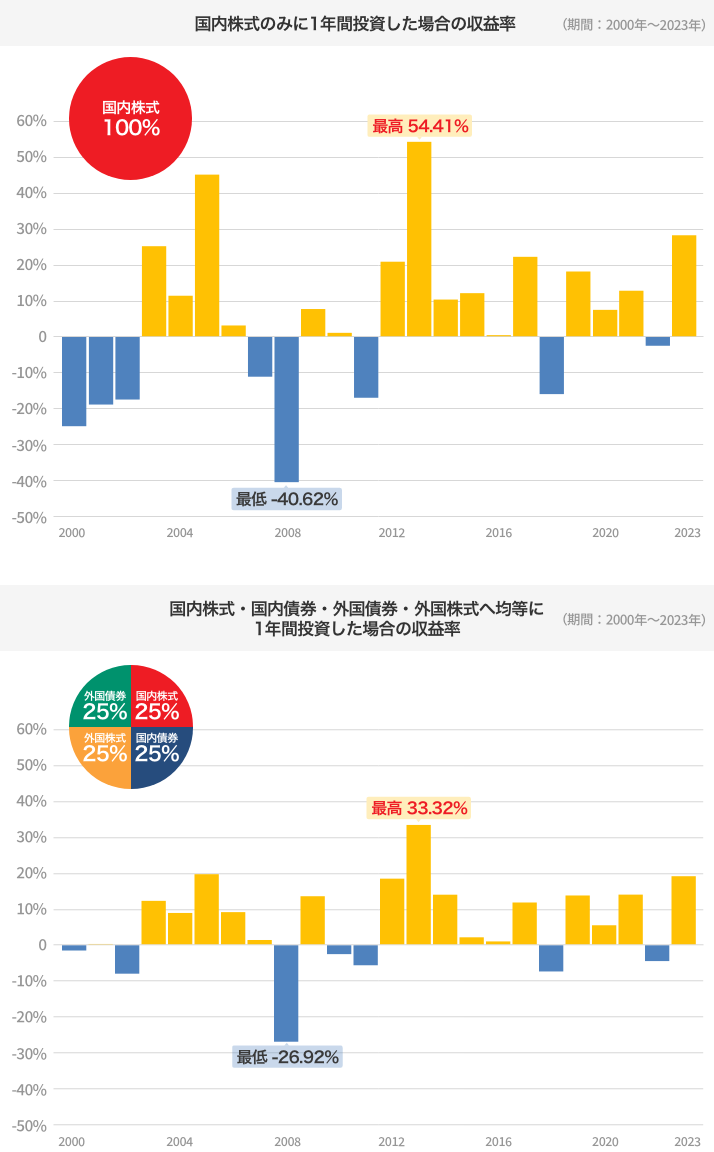

元本割れのリスクもあるし、初心者にはやはり投資ってどうしてもギャンブルに思えて怖いイメージがありますよね。しかし、資産を増やす目的であれば長期運用で投資信託を活用することでリスクを最小限に抑えることは可能です。

先に書いた3%っていうのはリスクをかなり避けた利回りになるようですが、これを5%にすると240万円が20年で約411万円になります。年数が長くなればなるほど、複利の積立投資は威力を発揮します。

実際は1万2千円と最大掛け金が少ない分、はじめのうちはリスクを取って投資信託で運用し満期が近づけばリスクを抑えるために定期預金での運用がいいようです。

ネット上で複利計算表がありますのでご参考にして下さい。

投資信託は専門家がチョイスしていろんな商品がちょっとずつパックされたものが商品となっていますしiDeCoの商品は金融庁の審査を受けています。

出口戦略(受取時の注意点)

これは卒業試験みたいなもんで、受取方法や受け取る時期で手数料や課税額が違ってきます。

受取方法は一時金(一括)、年金(分割)、そしてその併用と3パターンあります。どの方法が一番損しないかというと退職金としての一時金受取です。

一時金で受取が良い理由

手数料は1回分の440円のみで、退職金控除で節税もできますし、本来の退職金と時期をずらして受け取ると全額控除も可能!

退職所得の計算方法は(老齢給付金-退職所得控除額)×2分の1×税率で、退職所得控除の計算方法は下記のとおりです

加入期間20年以下だと40万円×加入期間で加入期間20年を超えると(加入期間-20年)×70万円になります。

仮に公務員の枠いっぱい毎月1万2千円を40年間利回り5%で運用すると元金約570万円、運用益約1200万円の合計約1770万円(2000万円問題もうちょいでクリア)で考えると。。。

加入期間20年以下部分:40万円×20年=800万円

加入期間20年を超える部分:70万円×20年=1400万円 合計2200万円までは非課税です。

通常の退職金が2000万円としてiDeCoと合わせて3770万円

(3770万円-2200万円)×2分の1×0.2(税率)=157万円の課税となります。

なんや、やっぱり税金えらい取られるや~ん!

ちゃいます!ちゃんと逃げ道があります。

上記は勤続年数とiDeCoの加入年数を同じ、つまり20歳で就職と同時に加入し60歳で定年してiDeCoで貯めたお金を受け取ったケースです。

実は退職金控除は二度使えるルールがiDeCoにはあります。将来はおそらく65歳定年になっているのでこれを利用することが可能です。

方法は一時金は60歳~70歳で受け取り可能なので、まずは60歳でiDeCoを受け取ります。この場合は2200万円まで非課税なので1770万円は全部OK!

そして退職金を受け取る65歳でも再度退職金控除(20年×40万円+25年×70万円=2550万円)が使用できるので、めでたく非課税となります。

iDeCo開設方法

ネットで簡単にわかりますが、一応書いときます。

金融機関決定

運用商品も重要ですが手数料に重点を置いた方がいいです。

金融機関手数料が無料で評判がいいのはSBI証券、楽天証券、松井証券がネットでは上がっています。

申し込み

ネットでも可能ですし、封書のやり取りでももちろん可能です。まずは資料請求からがおススメです。

公務員は事業所登録申請書兼第2号加入者にかかる事業主の証明書が必要ですが、資料請求すれば送られてきます。

審査は2ヵ月ほどかかります。

まとめ

- iDeCoは年金以外の老後資金を自身で貯めるための国が勧める節税効果が高い制度

- 掛け金全額控除

- 運用益非課税

- 出口戦略でこれまた減税

- 毎月1万2千円を40年間利回り5%で運用できると元金約570万円、運用益約1200万円の合計約1770万円

- 60歳まで使えないし場合によっては元本割れも

コメント